Sijoittaminen yrityksen kautta

9 lukuaika (min) | Sijoittaminen

Kannattaako sijoittaminen yrityksen kautta tai sijoitusyhtiön perustaminen?

Käsittelemme tässä artikkelissa pääasiassa sijoittamista osakeyhtiön kautta.** Osakeyhtiön varojen sijoittaminen on paitsi yleisin myös verotehokkain tapa sijoittaa yrityksen kautta.

Kerromme erilaisia menetelmiä sijoittaa yrityksen kautta, sekä vaatimuksia, jotka sinun tulee huomioida eri sijoituskohteita ostettaessa.

Sijoittaminen yrityksen kautta

Sijoittamisen kannattavuus yrityksen kautta muodostuu monista erillisistä tekijöistä. Uuden yrityksen perustaminen yksinomaan sijoitustoimintaa varten kannattaa ainoastaan, mikäli sijoitettavat summat ovat suuria ja sijoitusten tuotot sijoitetaan uudelleen yhtiön kautta.

Tällöin saavutettu veroetu syrjäyttää yrityksen perustamisesta ja kirjanpidosta sekä hallinnosta muodostuvat kustannukset.

Avaamme alla hieman tarkemmin sitä, missä tilanteissa sijoittaminen yrityksen kautta on kannattavaa, ja missä tapauksissa kannattaa sijoittaa yksityishenkilönä.

Kannattaako sijoittaminen yrityksen kautta?

Sijoittaminen osakeyhtiön kautta on kannattavaa, mikäli:

Sijoitettavat summat ovat suuria

Yhtiöstä nostetaan ainoastaan pientä palkkaa tai huojennettua osinkoa

Pääosa varoista aiotaan sijoittaa uudelleen yrityksen kautta

Milloin sijoittaminen yhtiön kautta ei kannata

Sijoittaminen yhtiön kautta ei kannata, mikäli:

Sijoitettavat summat ovat pieniä ja yritystä ei ole valmiina

Yrityksestä nostetaan palkkaa korkealla veroprosentilla tai ansiotulo-osinkoa

Voittoja ei sijoiteta uudelleen yrityksen kautta

Uuden yrityksen perustaminen pelkkää sijoitustoimintaa varten aiheuttaa lukuisia kustannuksia, joidan vuoksi pienien summien sijoittaminen yrityksen kautta ei ole kannattavaa.

Yksinomaan kirjanpidon kustannukset ja jokaiselta osakeyhtiöltä vaadittu vuosittainen tilinpäätös aiheuttavat keskimäärin 100 euron vuosittaiset kulut pienyritykselle.

Kuinka sijoittaa yrityksen kautta?

Varojen sijoittaminen yrityksen kautta onnistuu nopeimmillaan vain yhdellä hakemuksella sijoitustilin avaamiseksi.

Käymme alla lyhyesti läpi nopeimman reitin yrityksen kautta sijoittamiseen.

Verotus

Suurimmat erot yksityishenkilönä ja yrityksen kautta sijoittamisen välillä koskevat verotusta.

Yrityksillä on pääsääntöisesti laajemmat mahdollisuudet tehdä vähennyksiä verotettavasta tulostaan, mutta osalla sijoitustuloja myös tätä on rajoitettu.

Suurimman verotuksellisen hyödyn saa käyttäessään sijoittamiseen yritystä, joka harjoittaa verottajan tulkinnan mukaan aktiiviesti arvopaperikauppaa, ja sijoittaa sijoitustulot uudelleen.

Sijoitustoiminnan verotus

Osakeyhtiöllä sijoitustoiminnan verotuksen luonne riippuu siitä, harjoitetaanko yrityksellä arvopaperikauppaa aktiivisesti vai ei.

Aktiivinen arvopaperikauppa - Vaihto-omaisuus

Mikäli arvopaperikauppaa harjoitetaan yrityksellä aktiivisesti, kuuluvat yrityksen omistamat osakkeet yleensä vaihto-omaisuuteen.

Etenkin yksinomaan sijoituskäyttöön perustetuissa osakeyhtiöissä arvopapereiden verotusta käsitellään tyypillisesti vaihto-omaisuutena.

Mikäli arvopapereita käsitellään vaihto-omaisuuteena, voi yhtiö vähentää myös realisoitumattoman arvon laskun verotuksessa kuluna.

Näin vaihto-omaisuudessa olevien osakkeiden arvon lasku keventää yhtiön verotettavaa tulosta, vaikka osakkeita ei myytäisi.

Ei aktiivista arvopaperikauppaa - Muu omaisuuslaji

Mikäli arvopapereita ei osteta lyhytaikaisesti myyntitarkoitukseen voitontavoittelumielessä ja aktiivista kaupankäyntiä varten, ei niitä voida kirjata vaihto-omaisuuteen.

Etenkin passiiviset sijoitukset käsitellään tyypillisesti muuna omaisuutena. Osakkeen realisoimatonta tappiota ei voida tässä tapauksessa vähentää.

Osakkeen hankintameno on vähennyskelpoinen ainoastaan osakkeet myytäessä tai osakkeen arvo menetetään loppullisesti. Lopullinen menetys tapahtuu esimerkiksi sijoituskohteen hakeutuessa konkurssiin.

Muuhun omaisuuteen kuuluvien arvopapereiden luovutustappio on vähennykselpoinen ainoastaan saman omaisuuslajin luovutusvoitoista niiden syntymisen verovuonna sekä seuraavan viiden vuoden aikana.

Tappioita ei siis voida vähentää yrityksen mahdollisista muista elinkeinotoiminnan veronalaisista tuloista.

Osinkojen verotus

Pörssinoteeraamattoman yhtiön omistaessa toisen pörssinoteeraamattoman yhtiön osakkeita, on tältä yhtiöltä saatu osinkotulo täysin verovapaata.

Pörssilistatuista yrityksistä saatu osinkotulo on pääsääntöisesti täysin veronalaista tuloa listaamattomille osakeyhtiölle.

Tästä syntyvästä voitosta maksetaan tavanomainen 20 prosentin yhteisövero.

Poikkeuksena edellisestä on tilanne, jossa listaamaton yhtiö omistaa pörssilistatun yhtiön osakekannasta vähintään 10 prosenttia. Tässä tapauksessa saatu osinko on täysin verovapaata tuloa.

| Osingonjakaja | Osingonsaajan verotus |

|---|---|

| Pörssinoteeraamaton yhtiö | Osinko on verovapaata tuloa |

| Pörssilistattu yhtiö | Osinko on verovapaata tuloa, mikäli osinkoa saava yhtiö omistaa vähintään 10 % osingonmaksajan osakepääomasta. Jos omistus alle 10 %, osinko on täysin veronalaista tuloa. |

Älä maksa turhia kaupankäyntikuluja osakkeista

Säästä jopa tuhansia euroja valitsemalla osakekauppaan markkinoiden paras välittäjä.

Vertaile osakevälittäjät

Kulut

Yrityksen perustamisesta ja ylläpidosta koituu runsaasti kustannuksia, vaikka 2500 euron alkupääomaa ei nykyään osakeyhtiöltä enää vaadita.

Eräs suurimmista uuden yrityksen juoksevista kuluista on kirjanpidon ulkoistaminen.

Tyypillisesti tämä maksaa pienellä yrityksellä noin 800-1200 euroa vuodessa, jota saattavat nostaa runsas tositteiden tai tilitapahtumien määrä sekä palkanlaskennan palvelut.

Mikäli yrityksellä halutaan sijoittaa pörssinoteerattuihin sijoituskohteisiin, kuten julkisten yhtiöiden osakkeisiin ja ETF-rahastoihin, tulee yrityksen hankkia myös LEI-tunnus.

| Kulu | Kulun määrä (€ alv0%) |

|---|---|

| Kirjanpito | Alk. 800-1200 € / v |

| LEI-tunnus | 40 + 30 € / v |

| Yrityksen perustaminen | 240-380 € |

Rahojen nostaminen yrityksestä

Mikäli varoja sijoitetaan yrityksen kautta, voidaan olettaa, että kertyneitä tuottoja halutaan tulevaisuudessa nostaa myös omaan käyttöön.

Rahojen nostaminen yrityksestä on mahdollista tehdä usealla erilaisella tavalla, joista esittelemme muutamia yleisimpiä ja verotuksellisesti edullisimpia.

Paras tapa nostaa varoja yrityksestä riippuu muista tuloistasi, henkilökohtaisista verovähennyksistäsi sekä omistusosuudestasi yhtiössä.

Palkka

Mikäli sinulla ei ole muita ansiotuloja, on verotehokasta nostaa osa nostettavista varoista yksinkertaisesti palkkana.

Ansiotulojen verotus on varsin kevyttä 20 000 - 36 000 euron vuosiansioihin saakka, jonka jälkeen verotuksen progressio kiihtyy.

Jos sinulla on runsaasti ansiotuloista tehtäviä verovähennyksiä, nousee verotehokkaasti nostettavissa olevan palkan määrä suhteessa näihin.

Tyypillisesti palkkaa on mielekästä nostaa niin kauan, kun ansiotulojen veroprosenttisi pysyy alle pääomatulojen veroprosentin.

Pääomatulo-osinkojen veroprosentti on alimmillaan noin 26 prosenttia, mikäli voitosta jo aiemmin maksettu yhteisövero huomioidaan

Keskimäärin ansiotulon veroprosentti nousee yli tämän noin 38 000 euron vuosittaisella ansiotuloilla.

Maksettu palkka on yritykselle vähennyskelpoinen meno, joka keventää yhtiön verotettavaa tulosta.

Huojennettu osinko

Osakeyhtiöistä on mahdollista nostaa huojennettua osinkoa tavanomaista osinkoa kevyemmällä verotuksella muutamin rajoituksin.

Milloin huojennettua osinkoa voidaan nostaa?

Ensinnäkin, huojennetun osingon enimmäismäärä on 150 000 euroa vuodessa. Raja on henkilökohtainen, ja voi koostua usean eri yhtiön maksamista osingoista.

Maksettavan huojennetun osingon määrä saa olla korkeintaan 8 prosenttia omistamiesi osakkeiden matemaattisesta arvosta.

Mikäli omistat yksin koko yhtiön osakekannan, voit nostaa huojennettuna osinkona korkeintaan 8 prosenttia yhtiön netto-omaisuudesta.

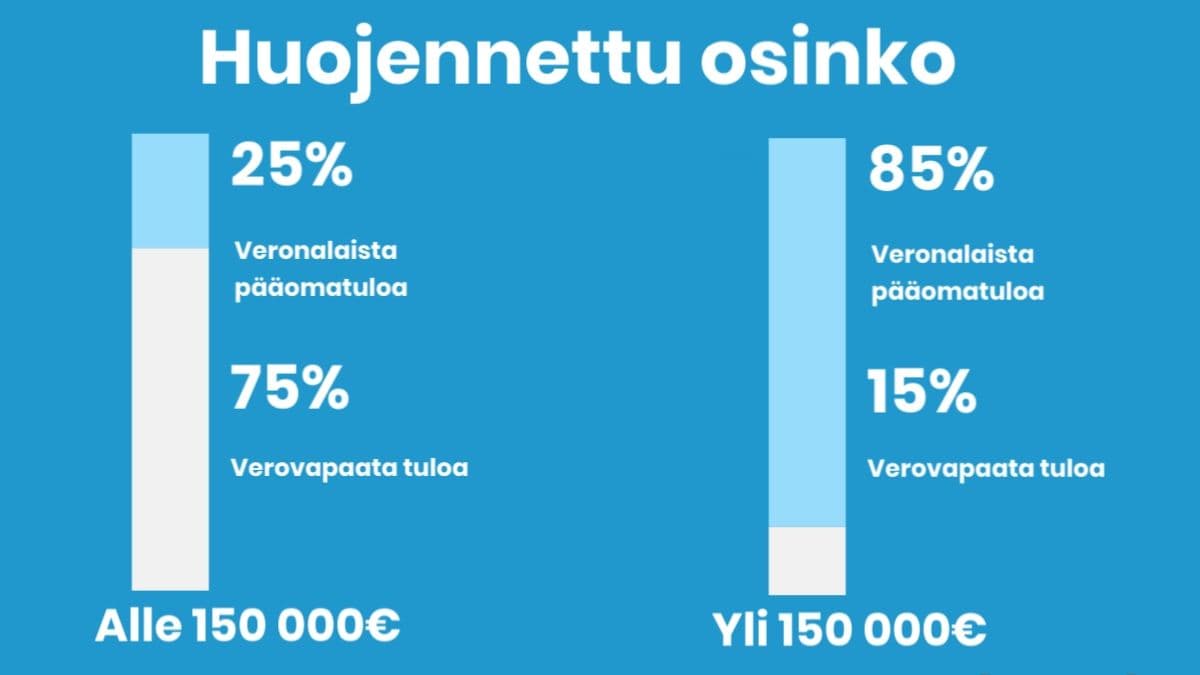

Miten huojennettua osinkoa verotetaan?

Mikäli edellä mainitut ehdot täyttyvät, on 75 prosenttia osingosta verotonta tuloa ja ainoastaan 25 prosenttia veronalaista pääomatuloa.

Tästä 25 prosentista maksat pääomaveroa 30 prosenttia 30 000 euroon asti ja 34 prosenttia tämän ylittävästä osasta.

Mikäli osingon määrä ylittää 150 000 euroa, mutta on silti alle 8 prosenttia osakkeen matemaattisesta arvosta, verotetaan tätä samaan tapaan kuin pörssiyhtiöiden osinkoja.

85 prosenttia 150 000 euron ylittävästä osasta on siis veronalaista tuloa ja 15 prosenttia verotonta tuloa.

Ansiotulo-osinko

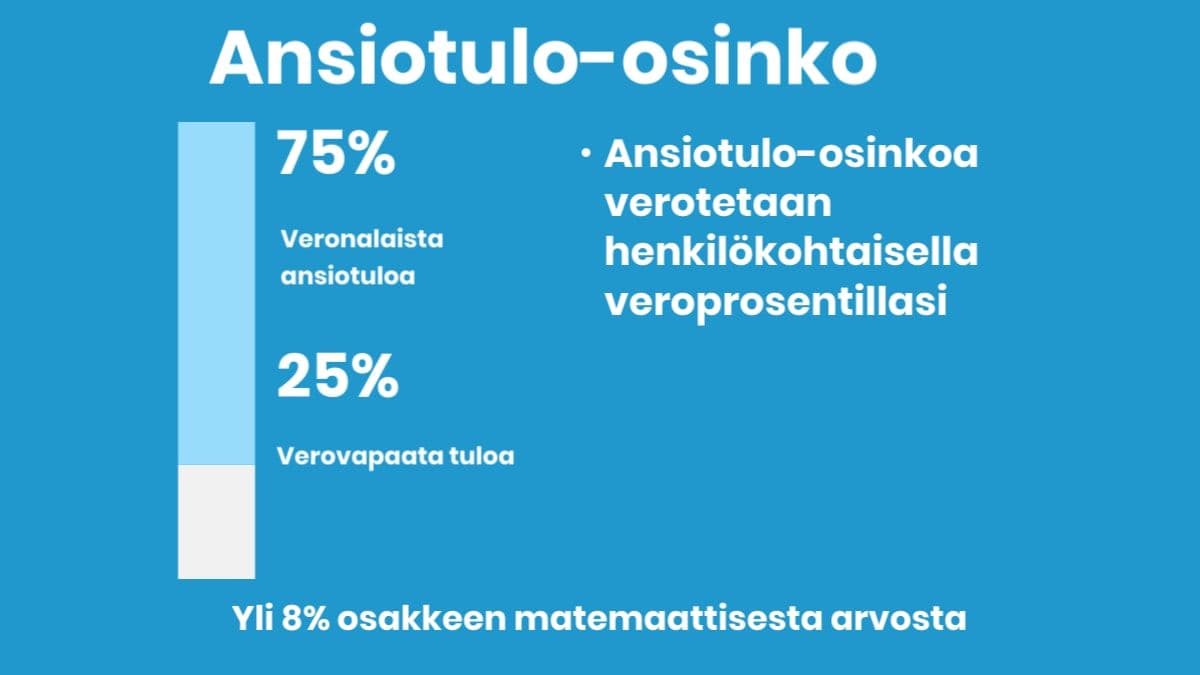

Jos yrityksen tasearvo on matala ja yrityksestä nostetaan osinkoa yli 8 prosentin matemaattisen arvon, verotetaan saatua osinkoa ansiotulo-osinkona.

Ansiotulo-osingosta 25 prosenttia on verovapaata tuloa ja 75 prosenttia veronalaista ansiotuloa, jota verotetaan henkilökohtaisen veroprosenttisi mukaisesti.

Ansiotulo-osinkoa voidaan jakaa ainoastaan jo kertaalleen verotetusta yhtiön voitosta samaan tapaan kuin pääomatulo-osinkoa.

Kumpikaan osinkotyyppi ei ole yritykselle vähennyskelpoinen meno, eikä näin ollen kevennä yhtiön verotettavaa tulosta.

Toiminimien kautta sijoittaminen

Toiminimi on toiseksi yleisin yritysmuoto Suomessa heti osakeyhtiön jälkeen, ja toiminimiyrittäjiä oli Suomessa vuoden 2023 alussa yli 248 000.

Toiminimellä viitataan Suomessa virallisesti yksityisenä elinkeinonharjoittajana tunnettuun yritysmuotoon.

Toiminimen perustaminen on erittäin helppoa, ja onnistuu keneltä tahansa täysi-ikäiseltä suomalaiselta muutamassa minuutissa verkon kautta.

Toiminimen kirjanpitovelvoitteet ovat huomattavasti osakeyhtiötä löysemmät, eikä toiminimen tarvitse tehdä tilinpäätöstä.

Toiminimen keveys ja helppous on tehnyt siitä yleisen tavan aloittaa yrittäminen tai työllistää itsensä.

Sijoituskohteet

Yrityksen kautta on mahdollista sijoittaa lukuisiin erilaisiin sijoituskohteisiin.

Listasimme alle muutamia yleisimmistä sijoituskohteita sekä tärkeimpiä huomioita ja vinkkejä näihin liittyen.

Asuntosijoittaminen

Asuntosijoittaminen on erinomainen vaihtoehto rakentaa vahvaa kassavirtaa sijotusyritykseen tai pyrkiä hyötymään kasvukeskusten kiinteistöjen arvonnoususta.

Asuntojen vuokratuloa verotetaan yrityksillä ainoastaan 20 prosentin yhteisöverolla, kun yksityishenkilö joutuu maksamaan tästä 30 tai 34 prosentin pääomatuloveroa.

Asuntosijoittamisessa käytetään muita sijoituskohteita yleisemmin velkavipua.

Lainan hakeminen osakeyhtiölle eroaa yksityishenkilöstä, sillä oman varallisuutesi ja maksukykysi sijasta yhtiön tase ja tuloslaskelma ovat tärkeässä roolissa.

Uudella yhtiöllä rahoituksen saaminen saattaa olla vaikeampaa kuin yksityishenkilönä, mutta yrityksen kasvaessa rahoituksen hankkiminen helpottuu.

Rahastosijoittaminen

Sijoittaminen listaamattomiin rahastoihin on eräs helpoimmista tavoista aloittaa sijoittaminen yrityksen kautta.

Pörssin ulkopuolella olevat tavalliset sijoitusrahastot eivät edellytä yritykselä LEI-tunnuksen hankkimista.

Esimerkiksi pörssinoteeraamattomiin indeksirahastoihin sijoittaminen on erinomainen vaihtoehto, mikäli yhtiön kautta halutaan harjoittaa sijoittamista helposti ja ilman suuria aloituskustannuksia.

Indeksirahastoihin sijoittaminen on matalan kynnyksen sijoitusmuoto yhtiöön kertyneiden voittovarojen sijoittamiseen, vaikka sijoitustoiminta ei olisikaan yrityksen ensisijainen toimiala.

Osakkeet- ja ETF:t

Pörssilistattujen osakkeiden ja ETF:ien ostaminen on erinomainen tapa sijoittaa yrityksen varoja. Osakemarkkinoille sijoittamalla voit harjoittaa osakepoimintaa ja pyrkiä voittamaan keskimääräisen indeksin tuoton tai hajauttaa laajasti itseäsi kiinnostaviin yhtiöihin.

Pörssinoteeratut ETF-rahastot taas mahdollistavat erittäin kustannustehokkaan sijoittamisen lähes mihin tahansa.

ETF-rahastojen juoksevat kulut ovat tyypillisesti erittäin matalat, jonka ansiosta korkoa korolle -ilmiön vaikutus tehostuu entisestään pitkällä aikavälillä.

Indekseihin sijoittavat ETF-rahastot ovat eräs edullisimmista tavoista sijoittaa laajalla hajautuksella ja edullisin kustannuksin jopa satoihin eri yhtiöihin.

Pitkällä aikavälillä indeksirahastot ovat voittaneet suurimman osan osakepoimijoista keskimääräisessä vuosituotossa.

Pörssinoteeraamattomat osakkeet

Pörssinoteeraamattomiin osakkeisiin sijoittaminen onnistuu yrityksen kautta ilman maksullisen LEI-tunnuksen hankkimista.

Pörssinoteeraamattomien osakkeiden yritykselle maksamat osingot ovat pääosin verovapaita tuloja. Näin osinkotulojen uudelleensijoittaminen on toisen noteeraamattoman yhtiön osakkeita omistavalle yhtiölle erittäin verotehokasta.

Yhteenveto

Sijoittaminen yrityksen kautta on kannattavaa, mikäli saavutetut veroedut ylittävät yritystoiminnasta aiheutuvat ylimääräiset kulut tai yritys on olemassa jo valmiiksi.

Miksi kannattaa sijoittaa yrityksen kautta:

Yrityksen 20% yhteisövero vs yksityissijoittajan 30/34% pääomatulovero

Mahdollisuus kerryttää varallisuutta yhtiöön ja nostaa ainoastaan verotehokas määrä palkkana tai osinkoina

Mahdollisuus maksaa kevyesti verotettua huojennettua osinkoa ehtojen täyttyessä

Miksi ei kannata sijoittaa yrityksen kautta:

Yrityksen juoksevat kulut kirjanpidosta ja hallinnosta syrjäyttävät saavutetun veroedun pienillä summilla

Ei mahdollisuutta käyttää hankintameno-olettamaa

UKK

Kannattaako sijoittaminen osakeyhtiön kautta?

Mikäli osakeyhtiö on jo valmiina muuta liiketoimintaa varten, on yrityksen varojen sijoittaminen tyypillisesti kannattavaa, koska yrityksen kirjanpidon ja hallinnon kulut eivät vaikuta sijoitustoiminnan kannattavuuteen.

Milloin sijoitusyhtiö kannattaa perustaa?

Sijoitusyhtiön perustaminen kannattaa, kun yrityksen kautta sijoittamisen tuomat veroedut syrjäyttävät yrityksen juoksevat kulut.

Miten perustaa sijoitusyhtiö?

Osakeyhtiön perustaminen onnistuu helposti PRH:n verkkosivujen avulla 240 euron hintaan. Mikäli yhtiöllä aiotaan sijoittaa pörssinoteerattuihin sijoituskohteisiin, kuten osakkeisiin ja ETF:iin, tulee yhtiön hankkia PRH:lta myös LEI-tunnus.

Kommentit

Et ole kirjautunut sisään