Miten yrityksen maksuvalmius eli likviditeetti selvitetään?

Maksuvalmius eli likviditeetti on yritystoimintaan liittyvä termi, jolla tarkoitetaan yrityksen valmiutta selviytyä sen lyhytaikaisista kuluista ja velvoitteista.

Kun maksuvalmius on tarpeeksi huono, uhkaa yritystä maksuvalmiuskonkurssi.

Maksuvalmiudessa on siis selkokielellä sanottuna kyse yrityksen käytettävissä olevista rahoista ja vireillä olevista saatavista sekä niiden riittävyydestä yrityksen omista velvoitteista selviämiseen.

Yrityksen maksuvalmius on hyvä, kun se maksaa laskunsa jatkuvasti ajallaan. Ensimmäisiä merkkejä maksuvalmiuden heikentymisestä ovat laskujen maksamisen viivästyminen ja maksuhäiriöt.

Varojen likviditeetti

Likviditeetillä viitataan myös siihen siihen, kuinka helposti yrityksen omaisuuserät ovat muutettavaksi rahaksi. Esimerkiksi yrityksen tilillä olevat varat ovat likvidejä, mutta liiketilat tai kiinteistöt ovat epälikvidejä.Maksuvalmiuden määritelmä

Yrityksen maksuvalmiutta voidaan mitata usealla eri menetelmällä.

Maksuvalmiutta voidaan mitata taseesta lasketuilla staattisen maksuvalmiuden mittareilla tai rahavirroista laskettavilla dynaamisen maksuvalmiuden mittareilla.

Staattisen maksuvalmiuden mittareita ovat Quick ratio ja Current Ratio. Dynaamisen maksuvalmiuden mittareita taas ovat Rahoitustulos ja toimintajäämä.

Maksuvalmiuden tarkastaminen onnistuu nopeasti Quick Ration laskukaavalla, joka on useissa tapauksissa luotettava tapa saada pätevää tietoa maksuvalmiustasosta.

Kaava on seuraava: Maksuvalmius = (rahat + lyhytaikaiset saatavat) / lyhytaikaiset velat

Quick Ration tuloksen tulisi olla vähintään 1 tai mielellään enemmän, jotta yrityksen katsotaan voivan suoriutua lähitulevaisuuden menoista ongelmitta. Yli 1,5 tulosta voidaan pitää erinomaisena ja alle 0,3 tulosta heikkona.

Maksuvalmiuden tunnusluvut

Maksuvalmiuden tunnusluvut ovat lukuja, jotka saadaan laskemalla Quick Ration ja Current Ration laskukaavat. Tuloksena on yrityksen maksuvalmiutta määrittävä luku, jota kutsutaan tunnusluvuksi.

Muita maksuvalmiuden kannalta tärkeitä lukuja ovat kassavirrasta laskettavat rahoitustulos ja toimintajäämä.

Yritysten taloudellisia tunnuslukuja voidaan käyttää esimerkiksi sijoituskohteiden vertailuun tai luottopäätösten tekemiseen.

Maksuvalmius tilinpäätöshetkellä

Sekä Quick Ratio että Current Ratio mittaavat tasesuhteita tilinpäätöshetkellä. Tämän vuoksi ne eivät välttämättä anna ajantasaista kuvaa yhtiön maksukyvystä. Quick Ratio ja Current Ratio saattavat tilikauden aikana vaihdella suuresti tilinpäätöspäivän arvosta.Quick Ratio

Yrityksen kykyä selviytyä lyhytaikaisista veloistaan voidaan testata Quick Ratio-nimisellä tunnusluvulla.

Toimenpidettä kutsutaan myös suomenkielisellä nimellä happotesti. Siinä mitataan yrityksen käteisvarojen lisäksi nopeasti rahaksi muutettavissa olevia varoja kuten rahoitusarvopapereita.

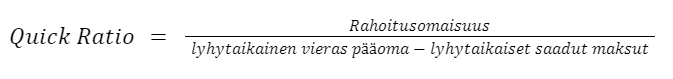

Quick Ration laskukaava

Quick Ratio saadaan määriteltyä seuraavalla laskukaavalla: (Lyhytaikaiset saatavat + varat & pankkisaatavat + rahoitusarvopaperit) / (lyhytaikainen vieras pääoma – lyhytaikaiset saadut maksut)Saadun luvun tulisi olla mielellään vähintään 1. Tällöin ollaan tilanteessa, jossa yrityksen rahoitusomaisuudella voidaan kattaa lyhytaikaiset velat kokonaan.

Quick Ration tuloksista käytetään usein kouluarvosanoja muistuttavaa arvosteluasteikkoa, joka on avattu alla olevassa taulukossa:

| Quick Ratio | Tulkinta |

|---|---|

| Yli 1,5 | Erinomainen taso |

| 1,0 – 1,5 | Hyvä taso |

| 0,5 – 1,0 | Tyydyttävä taso |

| 0,3 – 0,5 | Välttävä taso |

| Alle 0,3 | Heikko taso |

Current Ratio

Current Ratio on toinen tapa tutkia yrityksen maksuvalmiutta tilinpäätöshetkellä. Siinä yrityksen maksuvalmiutta tarkastellaan pidemmällä aikaperspektiivillä kuin Quick Ratiossa.

Yrityksen omaisuuteen ja maksuvalmiuteen lasketaan Current Ratiossa mukaan myös yrityksen vaihto-omaisuus. Nopeasti rahaksi muutettavan omaisuuden tulkinta on siis hieman laveampi.

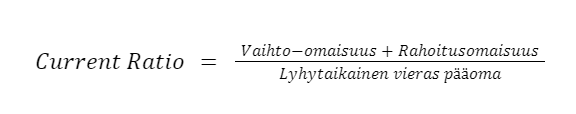

Currrent Ration laskukaava

Current Ration laskukaava on seuraava: (vaihto-omaisuus + lyhytaikaiset saamiset + rahat & pankkisaatavat + rahoitusarvopaperit) / lyhytaikainen vieras pääoma.Menetelmällä voidaan arvioida niin yksittäisen yrityksen kuin saman toimialan yritysten toimintaa.

| Current Ratio | Tulkinta |

|---|---|

| Yli 2,5 | Erinomainen taso |

| 2-2,5 | Hyvä taso |

| 1,5-2 | Tyydyttävä taso |

| 1-1,5 | Välttävä taso |

| Alle 1 | Heikko taso |

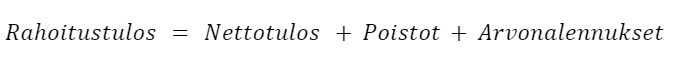

Rahoitustulos

Rahoitustulos on varsinaisen yrityksen liiketoiminnan tulorahoitusta mittaava maksuvalmiuden tunnusluku.

Rahoitustuloksen avulla voidaan tarkastella yrityksen kykyä suoriutua lainojen lyhennyksistä, investointien rahoituksesta, voitonjaosta omistajille sekä käyttöpääoman lisäämisestä käyttämällä varsinaisen liiketoiminnan tuottoja.

Rahoitustuloksen toivottu luku on toimialakohtainen, mutta luvun tulisi lähtökohtaisesti olla vähintään positiivinen. Negatiivinen rahoitustulos viittaisi siihen, ettei yritys pysty kattamaan rahoituskulujaan ilman lisävelkaa.

Toimintajäämä

Toimintajäämä on tunnusluku, jolla kuvataan yrityksen myyntitulojen riittävyyttä liiketoiminnan kulujen kattamiseen.

Toimintajäämän tulee olla positiivinen, jotta liiketoiminta olisi kannattavaa. Se voi joissakin tapauksissa olla hetkellisesti negatiivinen, mikäli kasvuun investoiminen sitoo hetkellisesti yrityksen käyttöpääomaa.

Maksuvalmiuden parantaminen

Koska hyvä maksuvalmius on ulkopuolisille tärkein signaali yrityksen hyvinvoinnista tai mahdollisista ongelmista, on sen ylläpito tärkeää.

Jos maksuvalmius ei ole hyvällä tolalla, on sitä syytä parantaa välittömästi tai yrityksen jatko on ennen pitkää vaakalaudalla.

Yksinkertaisin tapa maksuvalmiuden parantamiseen on saatavien ja velkojen saaminen omaa yritystoimintaa tukevaan tasapainoon.

Käytännössä tämä tarkoittaa pidemmän maksuehdon hankkimista ostoveloille ja lyhemmän maksuehdon asettamista myyntisaamisille.

Yrityksen omavaraisuusaste

Yrityksen omavaraisuusaste on termi, johon törmää varmasti usein yrityksen maksuvalmiutta selvittäessään.

Omavaraisuusasteella tarkoitetaan yrityksen kykyä selviytyä sitoumuksistaan, sietokykyä tappioihin sekä yleistä vakavaraisuutta.

Omavaraisuusaste on prosenttiluku, jolla mitataan oman pääoman osuutta yhtiön varallisuuden rahoituksessa.

Mitä parempi yrityksen omavaraisuusaste on, sitä vakaammalla pohjalla on koko yrityksen toiminta.

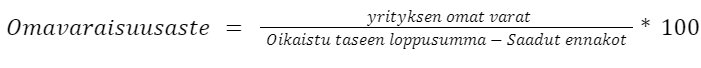

Omavaraisuusasteen laskukaava

Myös omavaraisuusasteen selvittämiseen on olemassa kaava: 100 * yrityksen omat varat / (oikaistun taseen loppusumma – tehtyihin töihin perustuvat ennakkomaksut)Omavaraisuusaste on erinomainen kun tulos on yli 50%. 35-50% tulosta pidetään hyvänä, 25-35% tyydyttävänä, 15-25% välttävänä ja alle 15% heikkona.

| Omavaraisuusaste | Tulkinta |

|---|---|

| Yli 50% | Erinomainen taso |

| 35-50% | Hyvä taso |

| 25-35% | Tyydyttävä taso |

| 15-25% | Välttävä taso |

| Alle 15% | Heikko taso |

Yksi suurimmista omavaraisuusasteeseen vaikuttavista tekijöistä on yrityksen ikä. Nuorilla yrityksillä omavaraisuusaste on usein vanhempia yrityksiä huomattavasti heikompi.

Tämä johtuu yksinkertaisesti siitä, että nuorilla yrityksillä on tyypillisesti enemmän lainaa ja vähemmän taseeseen kertynyttä omaa varallisuutta.